Legal Status - DICIEMBRE 2022

Fiscal: Proyecto de ley de presupuestos generales del estado

Disputas: Previsible incremento de demandas de nulidad de avales personales en créditos ICO

Mercantil: ¿Qué etiquetas deben contener los productos comercializados en España?

Internacional: Modificaciones al régimen de impatriados -Ley Beckham-

FISCAL

Proyecto de ley de presupuestos generales del estado

ALEJANDRO PUYO

Socio

El pasado 8 de octubre de 2022 se publicó el Proyecto de Ley de Presupuestos Generales del Estado para el año 2023 en el que se introducen diversos cambios en la legislación tributaria.

Se prevé, con carácter general, la entrada en vigor de estas nuevas medidas fiscales para el 1 de enero de 2023. Aún así, es necesario advertir que dichas novedades pueden ser objeto de variación durante el proceso de tramitación parlamentaria del Proyecto de Ley.

A continuación, pasamos a analizar las modificaciones más relevantes incluidas en el Proyecto de Ley de Presupuestos Generales del Estado para el año 2023.

1. Impuesto sobre Sociedades

De este modo, se aplicará el tipo de gravamen reducido del 23% a aquellas entidades que en el periodo impositivo inmediatamente anterior tengan un importe neto de la cifra de negocios inferior a 1.000.000 €, siempre y cuando, además, dichas empresas no tengan la consideración de entidades patrimoniales en el sentido de lo establecido en la normativa del IS.

2. Impuesto sobre la Renta de las Personas Físicas

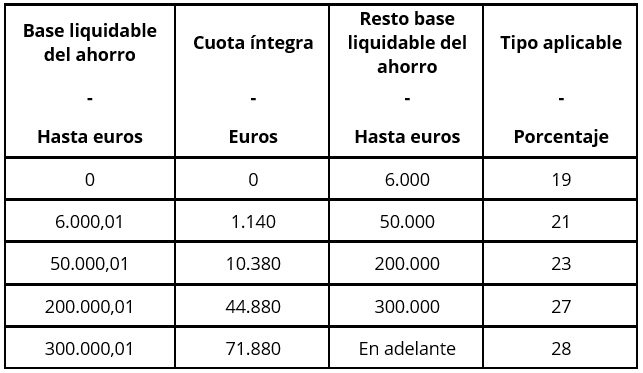

I. Incremento en los tipos de gravamen aplicables a la base imponible del ahorro. A las rentas superiores a 200.000 € se les aplicará un gravamen del 27% (aumento de un punto porcentual respecto al gravamen actual) y respecto a las rentas superiores a 300.000 € el gravamen se eleva al 28% (pasando del gravamen actual del 26% al 28%).

II. Aumento de la reducción por obtención de rendimientos de trabajo. Se eleva la cuantía de la reducción por obtención de rendimientos del trabajo y el umbral a partir del cual resulta aplicable, de manera que, se incrementa la cuantía de salario bruto anual a partir de la cual se empieza a ingresar dicho impuesto a 15.000 €. Todo ello se tendrá en cuenta a efectos de las retenciones sobre salarios a partir de febrero de 2023.

III. <u<Reducción de la retención aplicable a los rendimientos procedentes de la propiedad intelectual. Se reduce del 15% al 7% el tipo aplicable cuando el volumen de los rendimientos procedentes de la propiedad intelectual sea menor a 15.000 € y representen más de 75% de los rendimientos del trabajo.

IV. Modificación del límite de la obligación de declarar. Se eleva el umbral mínimo a 15.000 € cuando las rentas procedan de más de un pagador.

3. Impuesto sobre el Valor Añadido

I. <u<Modificación de la base imponible por créditos incobrables. Se ampliará de 3 a 6 meses el plazo para modificar la base imponible, es decir, para emitir facturas rectificativas. Además, se flexibilizan los medios para reclamar el pago a deudores (se podrá suplir el requerimiento notarial o reclamación judicial por cualquier otro medio que acredite de manera fehaciente la reclamación del cobro) y se prevé reducir a 50 € la base imponible para considerar un crédito como incobrable.

Por otro lado, en cuanto a créditos concursales se refiere, se permite la modificación de la base imponible del IVA cuando el destinatario no esté establecido en el territorio de aplicación del IVA, ni en Canarias, Ceuta o Melilla, siempre que exista un proceso de insolvencia declarado por un órgano jurisdiccional de otro Estado miembro.

II. Tipos impositivos reducidos. Se reduce al 4% el tipo impositivo de los productos de higiene femenina y de algunos anticonceptivos.

III. Cláusula de cierre (criterio de utilización efectiva). Esta modificación armoniza y adapta la normativa del Impuesto sobre el Valor Añadido a la normativa comunitaria con el fin de eliminar posibles casos de doble imposición.

En concreto, la norma distinguirá entre servicios prestados a quienes tengan la consideración de empresarios o profesionales y servicios prestados a quienes no tengan tal consideración.

Se propone minorar el alcance de la regla de localización de prestaciones de servicios, de manera que, no se aplicará en el caso de prestaciones de servicios a empresarios o profesionales, con excepción del arrendamiento de medios de transporte y prestaciones de servicios relacionadas con servicios financieros y seguros.

Por el contrario, se extiende la aplicación de dicho criterio de utilización efectiva a quienes no tengan la consideración de empresarios o profesionales, añadiendo los servicios previstos en el artículo 69.2 de la Ley del del Impuesto sobre el Valor Añadido, calificados como servicios intangibles. Tendrán la consideración de servicios intangibles los servicios de asesoramiento, los servicios de traducción y los servicios financieros, entre otros.

IV. Supuestos de inversión del sujeto pasivo. Se incluyen dos nuevos supuestos en los que opera la inversión del sujeto pasivo en el Impuesto sobre el Valor Añadido. Estos son, las entregas de desechos y desperdicios de plástico y las entregas de desperdicios, artículos inservibles de trapos, cordeles, cuerdas o cordajes.

Diciembre 2022

DISPUTAS

Previsible incremento de demandas de nulidad de avales personales en créditos ICO

ANTONI FAIXÓ

Socio

En marzo de 2020 se aprobó una línea de avales ICO del Estado a favor de empresas y autónomos para que pudieran obtener financiación de entidades bancarias para paliar el impacto económico del covid-19, a la que se acogieron muchas empresas españolas, especialmente pymes.

El plazo de vencimiento de las operaciones financieras avaladas fue el 30 de junio de 2022, si bien el Consejo de Ministros acordó en fecha 21 de junio de 2022 la aceptación de la extensión de ese plazo cuando así lo pactaran prestador y prestatario.

En todo caso, muchas de estas financiaciones han vencido o tienen vencimiento en los próximos meses, y dada la actual situación económica compleja del mercado, parece probable que buena parte de los prestatarios no podrán pagar el préstamo y entrarán en concurso.

En esta situación, lo lógico sería que la entidad financiera reclamara al ICO el pago de la parte avalada, que en el caso de autónomos y pymes era del 80%, y en el caso de otras empresas era del 70%.

Sin embargo, se da la circunstancia de que en muchas de dichas operaciones financieras, además del aval ICO se formalizó un aval personal del administrador o del socio de la empresa prestataria. Y se da la circunstancia de que el aval ICO es, habitualmente, un aval subsidiario que sólo puede reclamarse tras intentar cobrar la deuda al avalista personal.

En este marco, se ha planteado por la doctrina la posibilidad de que estos avalistas insten demanda judicial solicitando la nulidad del aval personal, o al menos la declaración judicial de que su aval se limita al 20% o 30% del crédito, no al 100%.

Resumimos a continuación los posibles argumentos jurídicos a favor y en contra de solicitar la nulidad de dichos avales personales:

A favor de la nulidad

- La información pública de la página web www.ico.es no explica la cuestión de que el aval ICO es subsidiario.

- La información pública de la entidad bancaria que dio el préstamo no explicaba la cuestión de que el aval ICO es subsidiario.

- La entidad bancaria no informó en ninguna comunicación ni en ningún documento que el aval ICO es subsidiario.

- Con todo ello, se puede alegar vicio del consentimiento del avalista, el cual puede creer que sólo avala el 20% o 30%, porque está firmando una operación denominada “crédito ICO” donde es notorio aparentemente que el Estado avala el otro 70% o 80%.

- Adicionalmente, se puede alegar la aplicación analógica de la doctrina jurisprudencial de nulidad de avales personales de las “pólizas escoba”.

En contra de la nulidad

- El artículo 116 de la Ley 47/2003 regula que los avales otorgados por el Estado se presumen subsidiarios, no solidarios. Es una norma con rango de ley, de modo que es pública e imperativa.

- Los avalistas no son consumidores. Son personas vinculadas a la empresa prestataria, de las cuales se presume capacidad y conocimiento de los negocios y de los documentos que firman.

- En los contratos se establece de forma escrita que su aval personal es por el 100% de la deuda y es solidario. No se establece que sea del 20% o 30%.

- No es aplicable la doctrina jurisprudencial de las “pólizas escoba” porque no se dan los elementos propios de esa figura. En este caso son avales de operaciones específicas, incluidos en el contrato concreto de préstamo o crédito, y no un aval general de cualesquiera operaciones de la empresa con la entidad financiera.

La cuestión resulta compleja porque no existe jurisprudencia sobre este tema concreto, de modo que desconocemos en este momento qué interpretaciones darán los juzgados al respecto, siendo probable que pueda haber sentencias dispares al inicio.

En todo caso, sí consta que se han presentado ya demandas de nulidad de estos avales personales, y parece probable que se incrementen las mismas en los próximos meses, lo que obligará a prestador y avalista a defender sus respectivos argumentos de forma creativa e intensa.

Diciembre 2022

MERCANTIL

¿Qué etiquetas deben contener los productos comercializados en España?

FLORENCIA ARREBOLA

Asociada Senior

El etiquetado en todos los productos cumple dos funciones principales: facilitar información objetiva, eficaz, veraz y suficiente e identificar el responsable del producto, que puede ser el fabricante, distribuidor, vendedor, envasador, transformador, importador o, incluso, el marquista.

La importancia del etiquetado en los productos viene dada por la relación entre la información presentada en el producto y el consumidor. El etiquetado de los productos no sólo es de obligatorio cumplimiento, es un derecho de todo consumidor o usuario.

El “Real Decreto Legislativo 1/2007, de 16 de noviembre, por el que se aprueba el texto refundido de la Ley General para la Defensa de los Consumidores y Usuarios y otras leyes complementarias (LGDCU)” constituye la normativa básica en materia de derechos de los consumidores en España y define unos requisitos mínimos y obligatorios de información de manera general para todos los productos.

La LGDCU establece que la etiqueta de un producto debe incluir toda la información veraz, eficaz y suficiente que permita conocer el mismo a fondo antes de comprarlo, sin inducir a su comprador a error sobre lo que compra, especialmente en lo relativo a las características del bien o servicio y en particular sobre las siguientes:

a) Nombre y dirección completa del productor.

b) Naturaleza, composición y finalidad.

c) Calidad, cantidad, categoría o denominación usual o comercial, si la tienen.

d) Fecha de producción o suministro y lote, cuando sea exigible reglamentariamente, plazo recomendado para el uso o consumo o fecha de caducidad.

e) Instrucciones o indicaciones para su correcto uso o consumo, advertencias y riesgos previsibles.

Además, las indicaciones obligatorias del etiquetado y presentación de los bienes o servicios comercializados en España deberán figurar, al menos, en castellano, lengua española oficial del Estado.

En términos generales se puede decir que el contenido de una etiqueta es responsabilidad de la entidad que la crea, puesto que se relaciona con un producto concreto al que está asociada. En este sentido, si la etiqueta incluye información incorrecta en cuanto a la descripción del producto, por ejemplo, en relación con el precio, calidad, medida, composición, el consumidor afectado podría reclamar a la entidad vendedora.

Particularidades del etiquetado de productos

Juguetes

Según la normativa europea y el “Real Decreto 1205/2011, de 26 de agosto, sobre la seguridad de los juguetes”, entre las indicaciones que los juguetes deben llevar, deben constar unos datos mínimos obligatorios:

- La marca CE, que garantiza que el juguete ha sido probado y cumple las normas de seguridad y que contiene las instrucciones de uso como mínimo en castellano.

- El nombre y la marca del producto.

- Los fabricantes se asegurarán de que sus juguetes llevan un número del tipo, lote, serie o modelo u otro elemento que permita su identificación.

- La razón social y una única dirección del fabricante o importador.

- Las instrucciones y advertencias de uso relativas al usuario (edad mínima y máxima de los usuarios, capacidad y peso máxima y mínimo y/ o la necesidad de supervisión).

- En el caso de los juguetes de funcionamiento eléctrico, en la etiqueta se debe especificar su potencia máxima, la tensión de alimentación que necesitan y su consumo energético.

- Todos estos datos deben estar visibles en el embalaje o en el propio juguete, además, existen otras advertencias que a menudo acompañan a determinados juguetes y que deben ser tenidas en cuenta.

Videojuegos

Desde el año 2003, la industria del videojuego cuenta con un sistema voluntario de clasificación por edades (3, 7, 12, 16 y 18 años) y contenidos (violencia, miedo, juegos de azar, etc.) para este tipo de juegos interactivos; se trata del Código PEGI (Información Paneuropea sobre Juegos), un sistema con el que se persigue garantizar que el contenido de un determinado videojuego es acorde para un grupo específico de edad. A través de la etiqueta PEGI adherida al videojuego se puede conocer el contenido y la edad recomendada de los mismos.

La adhesión a este Código sigue siendo todavía una cuestión voluntaria, aunque cada vez son más los fabricantes que lo aplican en sus productos, ya que de esta forma contribuyen a crear una industria del videojuego más transparente y segura para todos. Este sistema aplica a más de una treintena de países europeos.

Cosméticos

Para este tipo de productos, la inclusión en el embalaje de un prospecto en el que se dé una información complementaria e instrucciones de uso, es opcional; sin embargo, tanto en los recipientes como en los embalajes, deberán figurar, con caracteres indelebles, fácilmente legibles y visibles para el usuario, entre otros, los siguientes datos según la normativa europea:

- Denominación del producto.

- El nombre o la razón social y la dirección o el domicilio social del fabricante, o en el caso de los productos cosméticos importados, el nombre o la razón social y la dirección o el domicilio social del responsable de la puesta en el mercado del producto establecido dentro del territorio comunitario.

- El plazo después de su apertura durante el cual pueden utilizarse sin ningún riesgo para el consumidor. Dicha información tendrá́ que indicarse mediante el dibujo de un tarro abierto, seguido del plazo en meses y/o en años.

- Las precauciones particulares del empleo.

- El número de lote de fabricación.

- El país de origen, cuando se trate de productos fabricados fuera de la Unión Europea.

- La función del producto.

- La lista de ingredientes por orden decreciente de importancia.

- Cantidad en peso o volumen en el momento del envasado, salvo para los envases que tengan menos de 5 gr/ml, las muestras gratuitas y las monodosis.

Textil

Los productos textiles que se pongan en el mercado tendrán que incluir determinada información en su etiquetado, tal y como se contempla en el “Real Decreto 928/1987, de 5 de junio, relativo al etiquetado de composición de los productos textiles”:

- Nombre o razón social del fabricante, comerciante o importador y, su domicilio.

- Los productos textiles fabricados en España deberán indicar el número de registro industrial del fabricante nacional.

- Los productos textiles importados de países no pertenecientes a la UE, deberán indicar el número de identificación fiscal del importador.

- Los comerciantes podrán etiquetar los productos textiles con su propia marca. La etiqueta deberá incluir su denominación social, CIF y domicilio.

- Composición del artículo textil.

- El etiquetado por separado de las distintas partes de los artículos de corsetería.

- Otras indicaciones relativas a composiciones especiales.

Calzado

El “Real Decreto 1718/1995, de 27 de octubre, por el que se regula el etiquetado de los materiales utilizados en los componentes principales del calzado” establece que en la etiqueta se deberá declarar todos los materiales que estén en contacto con el pie y pierna. En la etiqueta, se deberán mostrar los pictogramas de estas tres partes del calzado: el empeine, el forro y plantilla (ambos juntos) y la suela.

Además se deberá indicar el pictograma específico para indicar de que material está fabricado: cuero, cuero untado, textiles naturales y textiles sintéticos o no tejidos, u otros materiales.

Alimentos

Una de las principales garantías de los consumidores en cuando a la seguridad de los alimentos es su correcto etiquetado, lo que permitirá que el consumidor pueda tomar una decisión en función de sus necesidades y comparar distintos productos de la misma clase.

La normativa que regula el etiquetado de los alimentos sirve a los consumidores, para conocer sobre:

- Las características de los alimentos adquiridos. En particular su naturaleza, identidad, cualidades, composición, cantidad, duración, origen o procedencia y modo de fabricación o de obtención.

- Las propiedades o efectos de un producto alimenticio. Sobre todo, las que no posea, por Las características particulares de un alimento, cuando todos los productos similares posean estas mismas características.

En cuanto a la información alimentaria obligatoria, es la siguiente:

Lista de ingredientes

La etiqueta debe contener la lista de ingredientes que contiene e incluir expresamente la palabra “Ingredientes” y a continuación todos los ingredientes que contiene. Existen excepciones de productos alimentarios que no están obligados a incluir dicho listado, por ejemplo, la leche, las aguas carbónicas, o aquellos alimentos que solo poseen un único ingrediente.

Fechas de caducidad y duración mínima

- La fecha de caducidad es aquella que se incorpora a los alimentos microbiológicamente muy perecederos y que pueden suponer un peligro para la salud consumirlo después de tal periodo de tiempo.

- La fecha de duración mínima de un alimento es aquella fecha hasta la cual el alimento conserva sus propiedades especificas cuando se almacena correctamente. Y que se suele indicar con “consumir preferentemente antes del…”.

Denominación del alimento

La denominación se puede establecer de tres maneras distintas:

- La denominación legal es aquella que viene establecida en las disposiciones comunitarias que puedan ser de aplicación, y a falta de estas, las leyes o reglamentos del Estado miembro donde el alimento se fabrica y vende.

- La denominación habitual es aquella que es comúnmente aceptada por los consumidores sin que sea preciso ninguna aclaración adicional (por ejemplo, butifarra catalana).

- La denominación descriptiva es aquella que es suficientemente clara para permitir a los consumidores conocer la naturaleza del alimento y distinguirlo de otros (por ejemplo, un plato preparado: pollo guisado con guisantes y patatas hervidas).

Información nutricional (composición y peso por unidad)

Hace referencia a la presencia de valor energético y de determinados nutrientes en los alimentos. Los nutrientes que mencionar son: proteínas, hidratos de carbono, grasas, fibra, vitaminas, cereales y sus derivados. Además de las del ANEXO XIII del “Reglamento (UE) 1169/2011”. Las categorías que no suelen incluir la información nutricional porque aplican sus propios reglamentos son: complementos alimenticios, aguas minerales, productos destinados a grupos particulares de personas y bebidas alcohólicas.

El “Reglamento (UE) 1169/2011” también contempla la posibilidad de facilitar de forma voluntaria la información nutricional mediante otras formas adicionales de presentación. De este modo, sería interesante mencionar “Nutriscore”. Es un tipo de etiquetado frontal de uso voluntario, que facilita la comprensión de la información nutricional a los consumidores, a la vez que incita a los fabricantes a mejorar la composición de sus productos. Valora tanto los componentes nutricionales positivos (frutas, verduras, fibras, aceite de oliva, etc.) como los negativos (grasas saturadas, azúcares, sal, etc). Sin embargo, este sistema no es acogido por muchos fabricantes al no tener en cuenta aspectos como el nivel de procesamiento del alimento.

Otras indicaciones necesarias en el etiquetado de los alimentos

- País de origen.

- Condiciones de conservación.

- Condiciones de utilización.

- Modo de empleo.

- El nombre o la razón social, y la dirección del operador de la empresa alimentaria.

- Respecto a las bebidas que tengan más de 1,2% en volumen de alcohol, se especificará el grado alcohólico.

- La cantidad neta del alimento.

- Mención del lote.

Idioma en el etiquetado

Las indicaciones obligatorias del etiquetado de los productos alimenticios que se comercialicen en España se expresarán, al menos, en la lengua española oficial del Estado. La excepción son los productos tradicionales elaborados y distribuidos exclusivamente en el ámbito de una Comunidad Autónoma con lengua oficial propia.

Diciembre 2022

INTERNACIONAL

Modificaciones al régimen de impatriados -Ley Beckham-

FRANCISCO CORTINA

Of Counsel

El pasado 14 de octubre fue publicado en el Boletín de las Cortes Generales; el “Proyecto de Ley de Fomento del Ecosistema de Empresas Emergentes”. Dicha iniciativa se encuentra enfocada a apoyar el desarrollo de empresas emergentes conocidas coloquialmente como Start Ups.

En este contexto se enfoca principalmente a aquellas dedicadas tanto a temas de economía digital, como aquellas que tengan una vocación tecnológica High Tech.

Dentro de las consideraciones del propio proyecto se estima como uno de los pilares de este, la de atracción de talento de todo el mundo.

En esta tesitura el Proyecto contempla una modificación al artículo 93 de la Ley del Impuesto sobre la Renta de las Personas físicas, que es el fundamento legal que da soporte al Régimen de Impatriados, conocido en el medio como, Ley Beckham.

El nombre coloquial le viene de la estrategia que en su momento utilizó el gobierno español para atraer jugadores de futbol de elite para que jugaran en la competición de La Liga de Futbol profesional, dicho esquema ayudó a proyectar a “La Liga” en el ámbito internacional, aumentando tanto su nivel futbolístico como el de acaparar la atención de los medios y el público a un nivel global.

Resulta pertinente recordar que, aunque la génesis del régimen fue ese, hoy en día curiosamente, los deportistas profesionales están excluidos de poder tomar los beneficios de dicho régimen.

Las principales ventajas que ofrece el régimen de Impatriados son las siguientes:

- Flat rate del impuesto sobre la renta del 24% sobre los primeros 600,000 euros, los subsiguientes tributarán al 47%

- Exención de 700,000 euros del Impuesto sobre el Patrimonio.

- No obligación de presentar la Declaración de Bienes en el Extranjero

- No tributación, (Tax Free) sobre las ganancias de capital sobre activos que se mantengan en el extranjero

Es un régimen que resulta en extremo conveniente tanto para las personas físicas que acudan a residir en España como aquellas que cuentan con un monto relevante de ganancias de capital no realizadas, fuera de España, con la posibilidad de materializarlas sin el pago de impuestos.

Los requisitos actuales para solicitar dicho régimen son:

- Trasladarse a residir a España con motivo de un contrato de trabajo (Se requiere cotizar en la Seguridad Social) también cabe la forma de Administrador de la Sociedad en la que no podrá tener más del 25% de la propiedad de ésta.

- No haber sido contribuyente en España por los últimos 10 años nótese que el supuesto es aplicable igualmente a españoles como a extranjeros.

- La duración del beneficio es por 5 años. (ejercicios fiscales de enero a diciembre)

En el anteproyecto de Ley, incorporaba una disposición muy interesante, por la que se extendía el periodo de duración del régimen por 10 años en lugar de los 5 actuales, sin embargo, desafortunadamente, fue eliminada en el proyecto aquí analizado.

Las modificaciones más relevantes que contiene el proyecto, mismas que pueden ser objeto de modificaciones adicionales en el Senado son:

- Reducción a 5 años del plazo en el que el solicitante no debió haber sido contribuyente en España.

- En ciertos casos, ya no se requiere el desplazamiento físico a España, se permitirá la prestación laboral de larga distancia a través del teletrabajo o Home Office. Siempre que tenga que ver con temas informáticos o de economía digital.

- Permite llevar a cabo la mudanza con un año de anticipación. Este era un problema recurrente, ya que, si el solicitante había llegado a España con anterioridad, para instalarse o en términos prospectivos, se le podía objetar que no se había trasladado a España con motivos de un contrato de trabajo, ya que se había trasladado con anterioridad.

- Extiende la aplicación del mismo régimen tanto al cónyuge como a los hijos menores de 25 años, cosas que no ocurría hasta ahora.

A título de conclusión; de ser ratificado el proyecto en el senado español en los términos en los que actualmente se encuentra, aportaría algunas ventajas adicionales, generando ventanas de oportunidad para ciertos casos específicos. Habrá que estar atentos a la posible ratificación por parte del senado, así como su posterior publicación en el Boletín Oficial del estado (BOE) para empezar a aplicar los beneficios potenciales de la reforma aquí comentada.

Diciembre 2022